Omistusjärjestelyt johtavat monesti yritysjärjestelyjen tarpeeseen. Tapaan viikoittain yrittäjiä ja yrityksiä ja usein aiheena on tarve omistuksen uudelleenjärjestelyyn syystä tai toisesta. Tässä blogikirjoituksessa tarkastelen tiivistetysti kirjanpidon ja verotuksen näkökulmasta yhtä tyypillistä omistus- ja yritysjärjestelyä eli sulautumista.

Mistä sulautumisessa on kysymys?

Sulautuminen eli fuusio voidaan toteuttaa monella tavalla. Sulautumiset voidaan jakaa esimerkiksi tavalliseen sulautumiseen, tytäryhtiösulautumiseen (joka on myös ns. absorptiosulautuminen), kombinaatiosulautumiseen tai vaikkapa vastavirtasulautumiseen. Puuttumatta tässä kohdin yksityiskohtaisesti erityyppisiin sulautumisiin todettakoon yksinkertaistaen, että kysymys on viime kädessä siitä, että yksi tai useampi yhtiö yhdistyy (sulautuu). Esimerkki havainnollistaa asiaa.

-

Henkilö A omistaa A Oy:n 100 %:sti ja henkilö B omistaa B Oy:n 100 %:sti. Jos B Oy sulautuu A Oy:hyn, niin A Oy on vastaanottava yhtiö ja B Oy on sulautuva yhtiö.

Sulautuminen voidaan siis toteuttaa monella tavalla, mutta verolainsäädäntö (laki elinkeinotoiminnan verottamisesta, EVL) sääntelee veroneutraalia sulautumista. Vaikka osakeyhtiölaki (OYL) hyväksyy erityyppisiä sulautumisia, asia on aina tarkistettava myös EVL:n hyväksyttävyyden näkökulmasta.

Jatketaan edellä aloitettua esimerkkiä:

-

Henkilö B luovuttaa B Oy:n varoineen ja velkoineen A Oy:lle ja A Oy antaa henkilö B:lle joko uusia tai hallussa olevia omia osakkeita. Tämän jälkeen A Oy:n omistavat henkilö A ja henkilö B. Omistusosuudet riippuvat A Oy:n ja B Oy:n arvosta. Jos B Oy on merkittävästi arvokkaampi kuin A Oy, henkilö B:stä tulee enemmistöosakas tai päinvastoin.

Veroneutraalissa sulautumisessa omistusajat eivät katkea.

Sulautumisesta verotuksessa

Verotuksellisesti on siis erittäin tärkeää, että sulautuvan yhtiön osakkeenomistaja (henkilö B) saa vastikkeena omistamiensa osakkeiden mukaisessa suhteessa vastaanottavan yhtiön (A Oy:n) liikkeeseen laskemia uusia osakkeita tai sen hallussa olevia omia osakkeita. Lisäksi on otettava huomioon, että vastike voi olla myös rahaa, mutta enintään kymmenen prosenttia vastikkeena annettavien osakkeiden yhteenlasketusta nimellisarvosta tai nimellisarvon puuttuessa osakkeita vastaavasta osuudesta maksettua osakepääomaa.

Veroneutraalissa sulautumisessa esimerkiksi omistusajat eivät katkea, vaan henkilö B:n omistusaika lasketaan B Oy:n osakkeiden hankinnasta alkaen. Näin siitä huolimatta, että B Oy:tä ei enää sulautumisen jälkeen ole olemassa. Asialla on merkitystä mm. 10 vuoden omistusaikaa ja hankintameno-olettamaa laskettaessa.

Käytännössa sulautuminen on pitkähkö prosessi jo pelkästään siksi, että se edellyttää kaupparekisterin velkojien kuulutusmenettelyn läpikäyntiä eli yleensä vähintään noin neljä kuukautta. Sulautumisen verotuksellisen hyväksyttävyyden varmistaminen on olennainen kokonaisuus ja tarvittaessa on suositeltavaa hakea myös ennakkoratkaisua esimerkiksi Verohallinnolta.

Sulautumisesta kirjanpidossa

Sulautuminen tulee luonnollisesti käsitellä myös kirjanpidossa. Lähtökohdan kirjanpidolliseen tarkasteluun tuo se, että sulautuvan yhtiön (B Oy) varat ja velat siirtyvät vastaanottavalle yhtiölle (A Oy). Eli B Oy ikään kuin yhdistetään A Oy:hyn. Sulautuvaa yhtiötä ei enää fuusion jälkeen ole olemassa.

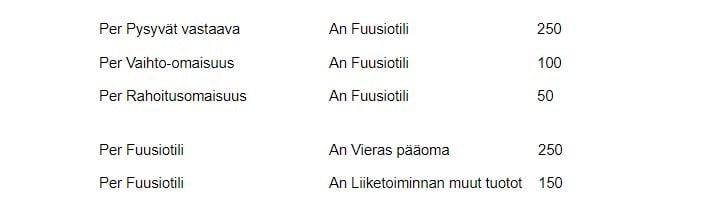

Tämä "yhdistäminen" tapahtuu fuusiotilin kautta ja avulla. Oletetaan, että B Oy:n tase on pelkistetysti seuraava:

Jotta kaikki varat ja velat saadaan siirrettyä A Oy:n kirjanpitoon, tehdään seuraavat kirjaukset:

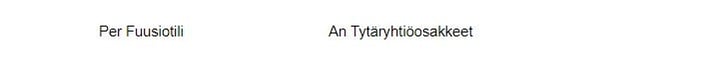

Jos kysymys olisi ollut sellaisesta tytäryhtiösulautumisesta, jossa A Oy olisi omistanut ennen sulautumista B Oy:n 100 %:sti, niin tällaisessa tilanteessa A Oy:n taseessa olisi tytäryhtiöosakkeet. Nämä tytäryhtiöosakkeet tulisi luonnollisestikin sulautumisessa poistaa taseesta ja sekin kirjataan fuusiotilin kautta esimerkiksi seuraavasti:

Tällainen kirjaus luonnollisestikin vaikuttaa fuusiotulokseen, joka kirjataan tuloslaskelman kautta yleensä joko liiketoiminnan muihin tuottoihin tai kuluihin riippuen siitä, syntyykö fuusiovoittoa vai -tappiota. Verotukseen sulautumisella ei ole vaikutusta, joten fuusiovoitto ei ole veronalaista eikä -tappio vähennyskelpoista. Myöskään fuusiotuloksen mahdollisesta aktivoinnista (fuusiotappio) tehtävät poistot eivät vaikuta verotukseen.

Tällainen kirjaus luonnollisestikin vaikuttaa fuusiotulokseen, joka kirjataan tuloslaskelman kautta yleensä joko liiketoiminnan muihin tuottoihin tai kuluihin riippuen siitä, syntyykö fuusiovoittoa vai -tappiota. Verotukseen sulautumisella ei ole vaikutusta, joten fuusiovoitto ei ole veronalaista eikä -tappio vähennyskelpoista. Myöskään fuusiotuloksen mahdollisesta aktivoinnista (fuusiotappio) tehtävät poistot eivät vaikuta verotukseen.

Sen lisäksi, että verosuunnittelullisesti on monia tarkastettavia kohtia, sulautumisen tulee täyttää myös osakeyhtiölain säännökset.

Huomioita kirjanpitäjälle

Sulautuminen on syytä suunnitella alusta loppuun huolellisesti ja jo tästä syystä siihen pitää varata riittävästi aikaa. Sen lisäksi, että verosuunnittelullisesti on monia tarkastettavia kohtia, sulautumisen tulee täyttää myös osakeyhtiölain säännökset. Ja viime kädessä sulautumisen kirjanpidolliset kysymykset tulee aina ratkaistavaksi erilaisissa sulautumisissa.

Selvää on, että verotuksellinen neutraalisuus tulee varmistaa, mutta samalla myös muut verotukseen vaikuttavat tekijät. Esimerkiksi jos tytäryhtiössä on tappioita, jotka sulautumisen johdosta menetettäisiin, voidaan joutua pohtimaan vastavirtaan sulautumista, jolloin emoyhtiö sulautuisikin tytäryhtiöön. Esimerkiksi tällaisessa tilanteessa myös kirjanpidolliset kysymykset poikkeavat perustilanteeseen nähden.

Jokaisen kirjanpitäjän ei tarvitse hallita yksityiskohtaisesti koko sulautumisprosessia ja siihen liittyviä vero-, yhtiöoikeus- yms. näkökulmia, mutta kirjanpitäjän tulee olla tietoinen järjestelyiden kriittisistä kohdista.

Kirjoittaja Kari Alholaon suosittu kouluttaja ja veroasiantuntija, jolla on parin vuosikymmenen kokemus yrittäjien ja yritysten verokysymysten ratkaisemisesta.

Haluatko tietää aiheesta lisää? Syvenny sulautumisen kirjanpidolliseen ja verotukselliseen käsittelyyn Karin koulutuksissa eduhouse a+ -palvelussa.